Santo Domingo, R.D. - El sector financiero dominicano se ha mostrado resiliente ante los efectos de la pandemia de Covid-19, como lo evidencian la salud de la cartera de créditos y los indicadores de capitalización, liquidez y solvencia.

Así lo refleja el Informe trimestral de desempeño del sistema financiero al 31 de diciembre 2020, dado a conocer este jueves por la Superintendencia de Bancos (SB).

El documento destaca que la cartera de crédito del sistema culminó el año con un crecimiento interanual de 3.9%, colocándose en RD$1.26 billones, equivalentes al 28% del PIB.

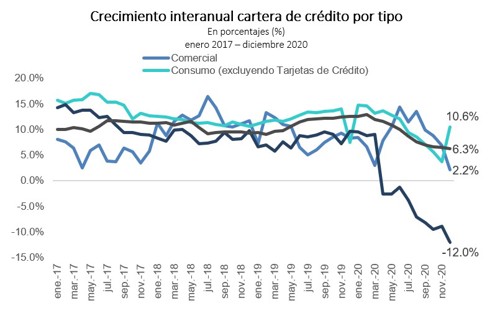

Este crecimiento nominal en el contexto de crisis se explica por el aumento de tres de cuatro rubros que componen la cartera: los créditos de consumo (excluidas tarjetas de crédito) crecieron 10.6%, los hipotecarios 6.3% y, la cartera comercial, 2.2%. La partida tarjetas de crédito constituyó la excepción, con una caída de 12%.

Durante todo 2020 el sector financiero canalizó RD$25,657 millones a la economía real, jugando un rol relevante en los esfuerzos para volver al crecimiento económico.

A pesar del buen comportamiento de la cartera de crédito, su expansión fue inferior al promedio de 10.1% de los últimos cinco años, debido a la ralentización económica derivada de los meses de confinamiento.

Morosidad y cobertura

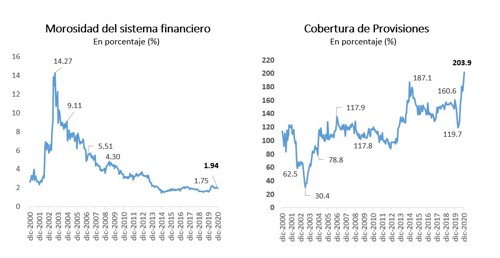

En diciembre de 2020 el índice de morosidad había aumentado ligeramente con respecto a un año atrás, al pasar de 1.55% a 1.94%. Por tipo de entidad, los bancos múltiples presentan la menor morosidad (1.85%), seguidos por las AA&P (2.39%), los bancos de ahorro y crédito (3.09%) y las corporaciones de crédito (3.6%).

La SB recalca que el índice se mantiene muy por debajo de sus niveles históricos en tiempos de crisis, citando como referencia el año 2003, cuando la cartera morosa se elevó a 14.27%.

Asimismo, la cartera vencida (capital) se incrementó en 29%, significativamente superior al 7.1% del ciclo anterior. El órgano supervisor subraya que este indicador también se encuentra en niveles saludables.

En este contexto, precisa que el porcentaje de la cobertura de provisiones aumentó de 162% a 204%, sobrepasando por primera vez en las últimas dos décadas el umbral de 200% y mejorando considerablemente la postura de la banca para enfrentar riesgos de deterioro de cartera.

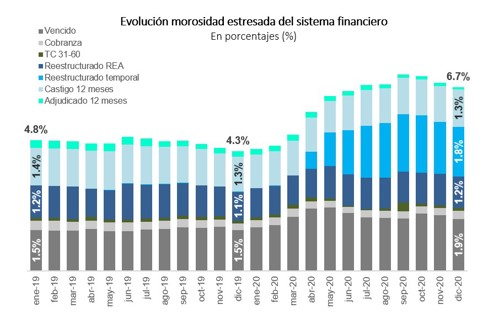

Para un diagnóstico más profundo sobre la situación de la cartera, la SB calculó la morosidad estresada, un indicador que incorpora, además de la cartera vencida, la que está en cobranza judicial, las tarjetas de crédito con atrasos de 31 a 60 días, los créditos reestructurados y los castigos y adjudicaciones de los últimos 12 meses.

Este índice pasó de 4.3% a 6.7% entre diciembre de 2019 y el mismo periodo de 2020.

Activos, patrimonio y solvencia

Los activos totales del sistema financiero dominicano ascendieron a RD$2.38 billones al cierre de diciembre de 2020, 52.9% del PIB, experimentando un incremento absoluto de RD$383,221 millones y una tasa de crecimiento nominal de 19.2%.

El patrimonio neto del sistema financiero mantuvo el crecimiento, con un aumento interanual de RD$38,951 millones (17.7%), superior al promedio de los últimos cinco años, que ha sido de 11.2%.

En efecto, el patrimonio neto del sistema financiero ascendió a RD$258,731 millones.

A final del año 2020, la solvencia se ubicó en 21.1%, registrando un excedente de capital de RD$138,434 millones. Este índice se encuentra en un nivel significativamente superior al mínimo de 10% requerido por la Ley Monetaria y Financiera No. 183-02, reflejando la fortaleza patrimonial de las entidades para afrontar pérdidas inesperadas.

Rentabilidad, liquidez y capitalización

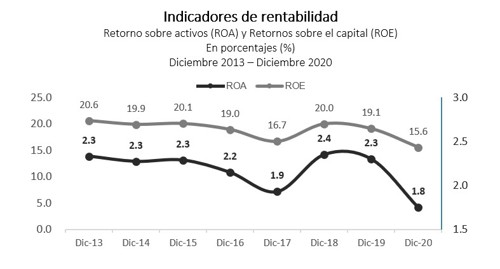

Con respecto a la rentabilidad, los datos muestran que el ROE disminuyó 3.5 puntos porcentuales, al pasar de 19.1% en diciembre 2019 a 15.6% en diciembre de 2020, mientras que el ROA se ubicó en 1.8% para una disminución de 53 puntos básicos con respecto a diciembre 2019.

En términos absolutos, al 31 de diciembre de 2020 las utilidades antes de impuestos sobre la renta ascendieron a RD$37,830 millones, reflejando una reducción de RD$4,688 millones en comparación con el año anterior.

Del total de ingresos financieros, 74.3% provinieron de intereses y comisiones por créditos,19.2% de intereses por inversiones y de 6.4% de ganancias por inversiones.

Por un lado, la rentabilidad de las entidades de intermediación financiera ha sido positivamente impactada por el incremento en la eficiencia operativa, medida por la relación costos/ingresos. Esta variable pasó de un 68.1% en el año 2019 a 63.3% en diciembre 2020, para una mejoría de 4.8 puntos durante el último año.

A la vez, la rentabilidad se moderó, en parte, como resultado del incremento histórico de las provisiones, en RD$15.8 mil millones con respecto a diciembre de 2019, para una variación de 79.3%.

La liquidez de la banca sigue siendo elevada, más que suficiente para satisfacer la demanda de la economía. Las disponibilidades del sistema ascendieron a RD$431,490 millones, registrando un incremento de RD$145,276 millones (50.8%), con respecto a diciembre de 2019.

“Actualmente, la posición de liquidez, capitalización y cobertura del sistema garantiza su capacidad para jugar un rol determinante en la reactivación del aparato económico dominicano”, afirma la Superintendencia de Bancos

La cartera pública en su nivel más bajo

La cartera de los préstamos destinados al sector público se situó en 3.2% de la cartera total, el nivel más bajo en los últimos 15 años.

El dato hace referencia a una contracción de 2.5 puntos porcentuales desde diciembre de 2019, cuando el gobierno tenía una participación del 5.7% de la cartera de créditos total.

Con un volumen de RD$40,422 millones, el crédito público presentó una reducción de RD$28,939 millones (41.7%) desde diciembre de 2019.

Mientras, la cartera de crédito comercial privada experimentó un crecimiento de 7% (RD$43,784 millones) en el mismo periodo, cerrando el año en RD$663,146 millones.

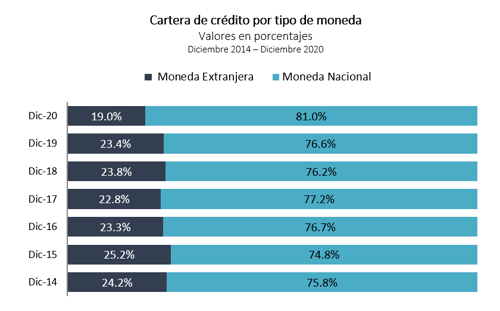

Vista por tipo de moneda, a diciembre de 2020 se observó una reducción de la cartera en moneda extranjera como porcentaje de la total, al pasar de 23.4% a 19%.